Direxion 杠杆及反向ETF的近期热门交易主题 (仅供专业投资人) 登陆后可阅读更多最新资讯来源:Direxion 作者:邱琳玲发布时间: 2年前 图片提供:Direxion 点击下载本文PDF版本 提示:杠杆及反向E

登陆后可阅读更多最新资讯来源:Direxion 作者:邱琳玲发布时间: 2年前

图片提供:Direxion

![]() 点击下载本文PDF版本

点击下载本文PDF版本

提示:杠杆及反向ETF只适合专业投资人,他们:

对市况有自己的看法,明白如何运用策略性交易工具,

明白杠杆及反向ETF的风险和每天重新调整的后果,

明白杠杆及反向ETF是策略性交易工具而非传统ETF或股票等适合买入并持有的投资产品,

会每天积极监控和管理自己的交易。

杠杆及反向ETF不适合保守型投资人,他们:

不熟悉每天重新调整的产品及其特质和表现特性,

只是长线投资者, 并不会每天监控投资组合。

如果你自认具有上述保守型投资人特征,那么请不要投资杠杆及反向ETF。

~~ 什么是杠杆及反向ETF?~~

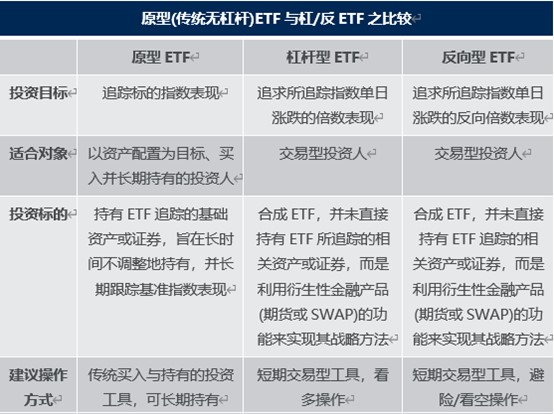

杠杆及反向ETF (杠/反ETF) 的交易近年来在全球相当火红,因为它们不惧市场升跌,均能为投资人提供交易获利机会。那么,到底什么是杠/反ETF呢?

杠/反ETF是通过运用股指期货或互换合约等衍生性金融工具,实现每日追踪目标指数收益的正向(反向)一定倍数的交易型开放式指数基金(ETF)。

与原型(也称传统无杠杆)ETF有所区别的是,杠/反ETF具有每日重新平衡与复利计算的特点,也就是说,杠/反ETF以追踪指数的每日表现为基础计算,以追求标的指数单日涨/跌幅的倍数表现。这是投资人最易误解杠/反ETF的地方,务必在投资过程中熟记于心。

~~ 杠杆及反向ETF的交易特性 ~~

杠/反ETF是随着市场状况快速调整的战略性交易工具;

杠/反ETF在升跌市中均存在投资机会,无惧牛熊;

趋势是杠/反ETF的好朋友,而大幅震荡盘整则是它的坏朋友。

作为随市况快速调整的战略性交易工具,杠杆ETF可被用作看多战略交易,而反向ETF则能在跌市中寻找到获利机会,或短期对冲投资组合风险。

必须注意:在持有杠/反ETF期间,当市场有明显趋势时,每天重新平衡(Daily Rebalancing)将有利杠/反ETF的表现,有助增强长期报酬;反之,当市场波动无大方向时,每日重新平衡恐不利ETF表现,反而可能降低长期报酬。 简单说,即趋势是杠/反ETF的好朋友,大幅震荡盘整是它的坏朋友。

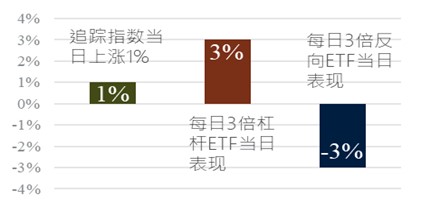

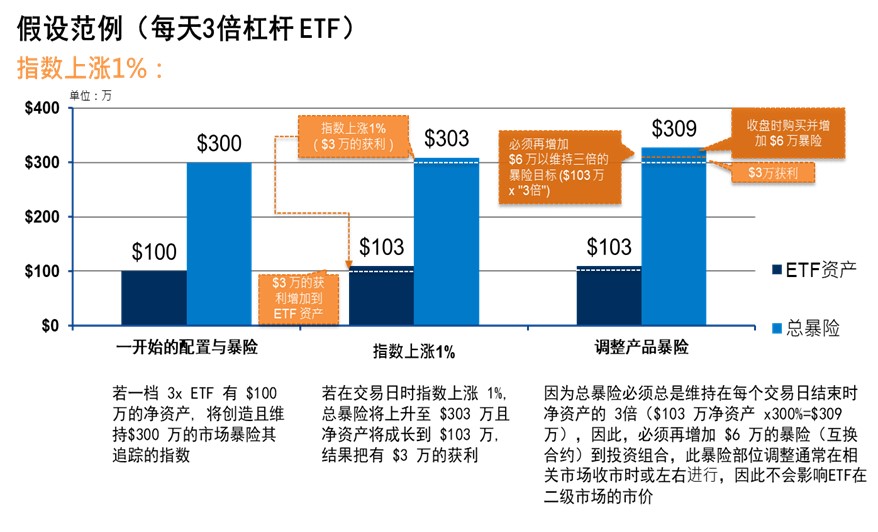

每天重新平衡:每天3倍杠杆ETF —— 若指数上涨1%

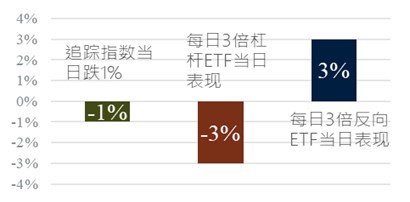

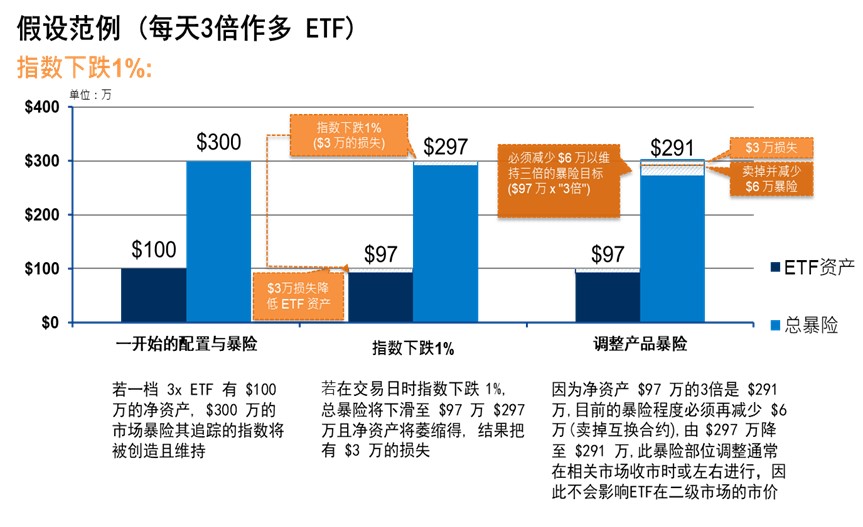

每天重新平衡:每天3倍反向ETF —— 若指数下跌1%

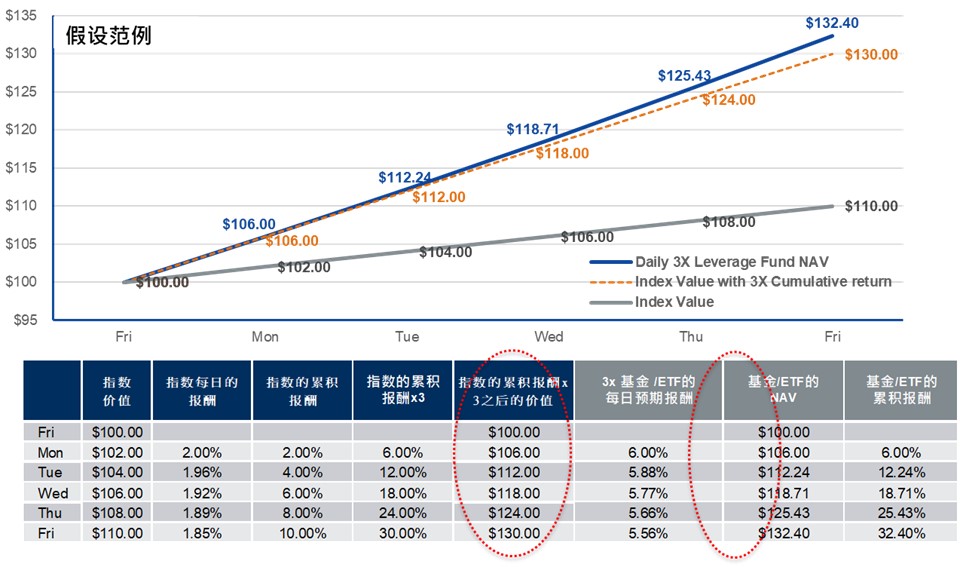

复利计算的应用之一:当市场走势有明显趋势方向时

• 每天重新平衡能增强长期报酬

• 杠/反ETF的报酬可能超出指数报酬 x 产品的Beta

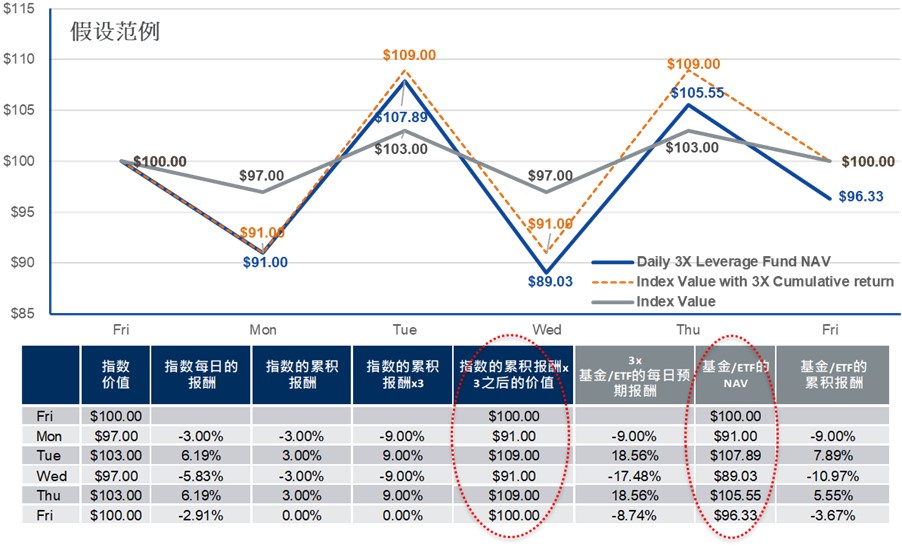

复利计算的应用之二:当市场波动大且没有方向时

• 每天重新平衡恐将降低长期报酬

• 产品报酬将落后指数总报酬 x 产品的 Beta

综上可知,杠/反ETF的设计目标是提供短期投资回报,供投资人短期看多或看空使用,可帮助快速放大潜在报酬或对冲市场下跌、及时调整仓位等。根据全球第二大杠/反ETF发行商Direxion的调查,投资人对于每日三倍杠/反ETF的平均持有时间为3-5天,反向一倍ETF的持有时间则平均超过一个月。在投资杠/反ETF的过程中,最重要的是,买入杠/反ETF后一定要每日监控、切忌长抱久放,牢记及时止损止利的操作纪律是关键。

~~ 杠/反ETF在投资组合中的角色 ~~

作为一种交易型的投资工具,杠/反ETF在投资组合中经常以"卫星(satellite)策略"的角色出现,帮助投资人调整组合的市场暴险,并为投资组合提供流动性。

~~ 美国杠/反ETF市场的发展 ~~

美国的杠/反ETF早在2006年即已问世,发展至今已挂牌210档,总资产管理规模超过786亿美元,是全球最大、最成熟以及流动性最好的杠/反ETF市场。此外,美国ETF做市商和独立自营商众多,以Direxion的ETF产品来说,在美国就有超过20家做市商提供服务。

美国的杠/反ETF倍数最高可见每日3倍,相较之下,亚洲挂牌的杠/反产品最高只能到每日2倍,反向ETF则以每日1倍反向为主。目前,亚洲仅香港允许每日2倍反向产品。

此外,与美国上市的杠/反ETF大多使用与投行的交换合约(swap)来创造杠反倍数不同的是,亚洲的杠/反产品大多利用期货来创造杠反倍数。

相较于期货,使用交换合约(swap)有诸多优势。首先,它没有每月的期货转仓成本;其次,它能更贴近所追踪指数每日涨跌幅的杠反倍数;第三,种类多元化,只要有投行出任产品的交换合约对手,就可追踪任何指数或标的,例如美债指数以及各式各样的行业指数(如生技、金融、半导体)、REITs等。而利用期货构建的杠/反ETF则种类有限,主要原因就是受限于追踪指数一定要有相对应的期货,才能发行杠/反产品。

~~ 近期热门交易主题 ~~

近期国际市场情势混乱,短线交易工具的角色更显重要。

美国加快缩表升息的步伐令市场震荡不已,反向ETF此时就因为可以对冲市场下调风险而备受注目: 代表美国蓝筹股的标普500杠/反ETF在去年10月至今年1月期间成为交易热点(去年10月做多,而今年1月则做空)。

另外,升息预期与美债收益率变动的主题也备受关注,如美国国债、金融股、黄金/金矿产业等。因此,做空美债ETF和看多金融股ETF交易异常热络;黄金与金矿产业杠/反ETF也是收益率变动或对冲避险的热门交易。其中,金矿产业指数的组成为金矿业股票,与金价有相关性,但相对金价波动更高,迎合了喜好交易短线高波动标的的投资人偏好。

美联储正着手收回巨额流动性,全球股市今年开局重挫,科技股首当其冲。过去领涨的美国科技股遭遇十年来最大抛售,纳斯达克100指数、科技与网络产业杠/反ETF成为交易焦点 ; 而半导体角力与全球芯片的持续短缺,也令半导体产业杠/反ETF过去两年以来一直都是最受欢迎的交易工具之一,预期此类杠/反ETF今年仍是交易大热门。

油价与能源产业也是近期的热门主题。地缘政治风险升温,油价波动加剧并逼近7年高位,相关杠/反ETF因此受到关注。须注意的是,原油ETF和能源产业ETF的追踪指数组成不同:原油ETF与原油杠/反ETF的追踪标的组成是原油期货合约,而能源产业ETF和相关杠/反ETF的追踪指数构成则是能源产业股票,尽管这类产品跟油价走势相关性高,但其追随的是能源类股的涨跌,而非直接连接原油期货价格。不过,这类产品也有一个好处,那就是不像原油ETF,能源产业ETF没有每月的期货转仓交易。

另一热门交易主题是生物科技与制药行业。这类杠/反ETF在变种病毒Omicron肆虐的市场环境下颇具交易机会,美国市场上亦出现了专注于mRNA科技主题的ETF,值得投资人留意。

欲联系Direxion获得更多信息请洽 :

Grace Chiu /邱琳玲

Direxion亚太区销售与业务发展董事总经理

+852 6016 7762

上一篇:Direxion | 为市场的新现实做好准备:加息周期的交易投资策略

下一篇:瀚亚投资 | 2022年市场展望

- 瀚亚投资 | 「植田时期」的日股投资六问

登陆后可阅读更多最新资讯

FAQ

吃瓜的瓜是什么瓜?

追本溯源,「吃瓜」中的瓜,指的其實是「西瓜」。Nov 11, 2023

吃瓜的瓜是什么瓜?

追本溯源,「吃瓜」中的瓜,指的其實是「西瓜」。Nov 11, 2023

千瓜数据是什么?

千瓜数据是小红书营销数据分析平台,后台覆盖了全量的小红书平台达人、品牌、笔记、直播等数据。 目前,千瓜数据手机App已正式上线,方便达人及品牌实时掌握小红书平台的数据动态。 千瓜数据提供了最直观的各类榜单,位于首页功能位置,分为达人、笔记、品牌几个模块呈现数据,有效及时了解到榜单数据情况。22 Tem 2021

瓜州在今什么省?

瓜州,在今甘肅省境內設立的一個州。

中国什么时候有西瓜?

宋末元初,西瓜由元军带入广州,随后迅速传遍岭南地区。 元代,西瓜在北方已经形成规模化种植,并且成为农民创收的重要经济作物;东南的江淮、闽浙地区也开始大范围推广栽培,只是品质较北方稍差。 明代,西瓜种植在我国南北各地继续推进,栽培面积和规模显著增长,品质也快速提升。 李时珍《本草纲目》记载:“(西瓜)今则南北皆有”。26 ส.ค. 2566